Aggiornamento sul mercato del Venture Capital – dicembre 2024

VENTURE CAPITAL IN ITALIA

Il mercato del venture capital europeo ha registrato una buona stabilità nei primi nove mesi del 2024, con 44 miliardi di euro raccolti tramite 7.926 round di finanziamento, segnando un calo contenuto rispetto medesimo periodo del 2023 (-7% nel numero di round e -4% nell’importo investito). Tra i principali paesi europei, il Regno Unito si conferma leader con 12,7 miliardi di euro raccolti, seguito dalla Francia con 6,1 miliardi di euro e dalla Spagna con 1,1 miliardi di euro. In particolare, la Francia ha visto un forte impulso in ambito CleanTech e DeepTech, grazie a round di grandi dimensioni, mentre il Regno Unito rimane un hub per AI e FinTech, sostenuto da operazioni significative come quelle di Monzo e Wayve.

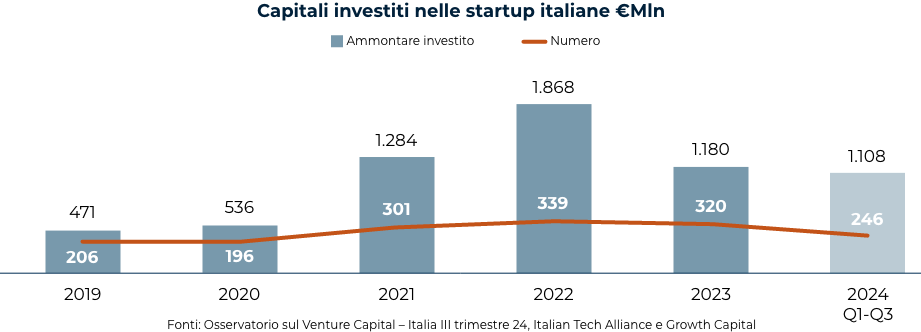

In Italia, il settore del venture capital mostra segnali di crescita. Nei primi nove mesi del 2024 sono state completate 246 operazioni, un dato sostanzialmente in linea con i 232 round dello stesso periodo del 2023. Tuttavia, l’ammontare complessivo degli investimenti ha raggiunto 1.108 milioni di euro, in aumento rispetto ai 791 milioni di euro registrati nei primi tre trimestri del 2023. Questo incremento è stato trainato anche dal ritorno di round di dimensioni rilevanti, tra cui si segnalano Bending Spoon che ha raccolto 144 milioni di euro, Newcleo che ha raccolto 135 milioni di euro e MMI con 101 milioni di euro.

I round pre-seed e seed rappresentano il 67% del totale, in calo rispetto al 78% del 2023, mentre aumenta l’incidenza dei round B e superiori in termini di ammontare investito complessivo.

Il terzo trimestre del 2024 si è dimostrato particolarmente positivo per il mercato italiano del venture capital, con 70 round completati, di cui 21 di Serie A e superiori, ed investimenti complessivi per oltre 520 milioni di euro. Questo risultato rappresenta una forte crescita rispetto al trimestre precedente e si colloca tra i migliori dati trimestrali degli ultimi due anni.

A livello settoriale, Smart City, Life Science e Software rappresentano i tre settori per ammontare di investimenti nei primi tre trimestri del 2024, con rispettivamente 254 milioni, 236 milioni e 228 milioni di euro raccolti. In particolare, i verticali che risultano più finanziati in termini di ammontare ricevuto sono il CleanTech (160 milioni di euro), le Apps (140 milioni di euro) e l’HealthTech (112 milioni di euro). Per numero di operazioni, i settori più attivi sono stati l’Artificial Intelligence & Machine Learning (15 deal), CleanTech (11 deal) e HRTech (9 deal).

Il numero di operazione di exit (vendita di quote da parte di un imprenditore o di un investitore, con conseguente “uscita” dall’investimento) nei primi nove mesi del 2024 si mantiene stabile con 31 operazione censite, rispetto alle 33 dell’anno precedente. In particolare, nel terzo trimestre sono state censite 11 exit, in crescita rispetto alle 8 del trimestre precedente. La maggior parte di queste operazioni ha riguardato i settori Media (6 exit) e FinTech (5 exit); ad eccezione di una sola IPO, tutte le exit sono avvenute tramite M&A.

In sintesi, il mercato europeo del venture capital ha mostrato nel 2024 buoni segnali di ripresa. In tale contesto l’Italia si sta dimostrando un mercato molto attivo con una crescita più mercata rispetto ad altri mercati principali. Nei primi 9 mesi del 2024, infatti, l’ammontare complessivo degli investimenti è già in linea con quanto raccolto nell’intero 2023, a conferma della crescente dinamicità del mercato nazionale.

FOCUS SUI SETTORI: TERAPIE CELLULARI – UNA NUOVA FRONTIERA

Le terapie cellulari rappresentano una delle frontiere più innovative della medicina moderna, utilizzando cellule vive per riparare, sostituire o rigenerare tessuti e organi danneggiati. Alla base di queste terapie vi è spesso la possibilità di modificare geneticamente le cellule, un campo che si è sviluppato enormemente negli ultimi vent’anni grazie ai progressi nella genomica umana. È stato dimostrato, ad esempio, che il cancro è mediato da alterazioni somatiche nel genoma dell’ospite. Questa scoperta ha aperto la strada a terapie che sfruttano la manipolazione genetica per migliorare la regressione del cancro e, potenzialmente, arrivare a una cura.

La terapia genica include tecniche avanzate come il trasferimento di materiale genetico nelle cellule tramite vettori virali o non virali, l’immunomodulazione delle cellule tumorali o del sistema immunitario e la manipolazione del microambiente tumorale. Quest’ultima può ridurre la vascolarizzazione tumorale o aumentare l’antigenicità del tumore, facilitandone il riconoscimento da parte del sistema immunitario. Esempi di successo includono le terapie CAR-T, in cui i linfociti T vengono modificati per riconoscere e distruggere cellule tumorali specifiche.

I risultati finora raggiunti, sebbene promettenti, sono stati moderati ma con effetti collaterali relativamente minimi rispetto ai trattamenti precedenti. Nuovi vettori genetici, sia virali che non virali, hanno ridotto rischi come mutagenesi, immunogenicità e recidive della malattia. Inoltre, sono stati sviluppati anticorpi specifici per il tumore, cellule immunitarie geneticamente modificate e vaccini. Tuttavia, mentre pochi di questi trattamenti sono disponibili in commercio, molti sono in fase di sperimentazione clinica, con il potenziale di trasformare radicalmente il panorama delle terapie oncologiche.

Guardando al futuro, la terapia genica si integrerà con altri approcci come la chirurgia, la radioterapia e la chemioterapia, diventando un elemento fondamentale del trattamento multimodale del cancro. L’obiettivo sarà personalizzare i protocolli terapeutici in base al genoma del paziente, alla genetica del tumore e al suo stato immunitario, al fine di creare trattamenti su misura.

IL MERCATO DELLE TERAPIE CELLULARI

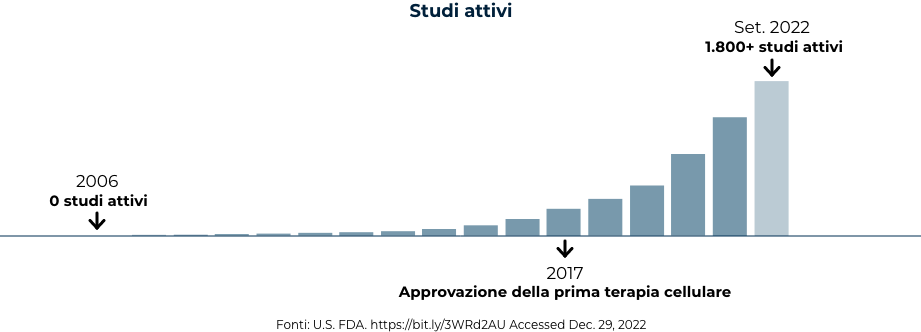

Il mercato delle terapie cellulari si trova in una fase di rapida espansione. Con un tasso di crescita annuale composto (CAGR) superiore al 20%, si stima che il valore del mercato globale raggiungerà i 2,9 miliardi di euro entro il 20251, rispetto agli 800 milioni di euro attuali. Questo sviluppo è sostenuto dall’aumento di studi clinici, se ne contano oltre 1.800 studi attivi dal 2006 al 2022, e dalla pipeline di oltre 2.700 terapie cellulari in sviluppo.

Le aree principali di mercato includono:

- Ricerca e sviluppo traslazionale (R&D): con un valore di mercato stimato a 320 milioni di euro1, è trainata dall’innovazione tecnologica continua.

- Produzione e controllo qualità (QC): segmento critico per garantire sicurezza ed efficacia, attualmente vale 550 milioni di euro1.

- Sviluppo di linee cellulari e anticorpi: il segmento in più rapida crescita, stimato a 1,55 miliardi di euro1 entro il 2025, supportato dal numero crescente di prodotti in pipeline.

Questa crescita è accompagnata da progressi tecnologici come la piattaforma VivaCyte, che riduce i tempi di analisi e migliora il controllo qualità, accelerando il processo di sviluppo e garantendo maggiore efficienza nella produzione. Tuttavia, una delle principali sfide rimane il costo elevato delle terapie, che possono superare i 400.000 dollari per paziente, rendendo essenziale l’adozione di soluzioni scalabili e automatizzate per migliorare l’accesso a queste cure rivoluzionarie.

Non solo queste terapie stanno trasformando il trattamento di malattie come il cancro, ma rappresentano anche una straordinaria opportunità economica, con una domanda in continua crescita e un impatto potenziale sulla qualità della vita di milioni di persone.

1. Fonti: Alliance for Regenerative Medicine, Saez-Ibañez, A. R. et al. Nature Reviews Drug Discovery 21, 631–632 (2022), FDA, Berkeley Lights

Per continuare con l’approfondimento cliccare alla NEWSLETTER